Wybór odpowiedniego produktu do oszczędzania to jedna z kluczowych decyzji finansowych, zwłaszcza w obliczu dynamicznie zmieniającego się rynku. W styczniu 2026 roku dylemat między lokatą terminową a kontem oszczędnościowym pozostaje aktualny, a ja jako Jacek Grabowski, postaram się rozwiać wszelkie wątpliwości. Ten artykuł dostarczy szczegółowej analizy porównawczej, aby pomóc Ci podjąć świadomą decyzję, która najlepiej odpowiada Twoim celom.

Wybór między lokatą a kontem oszczędnościowym kluczowe różnice dla Twoich finansów

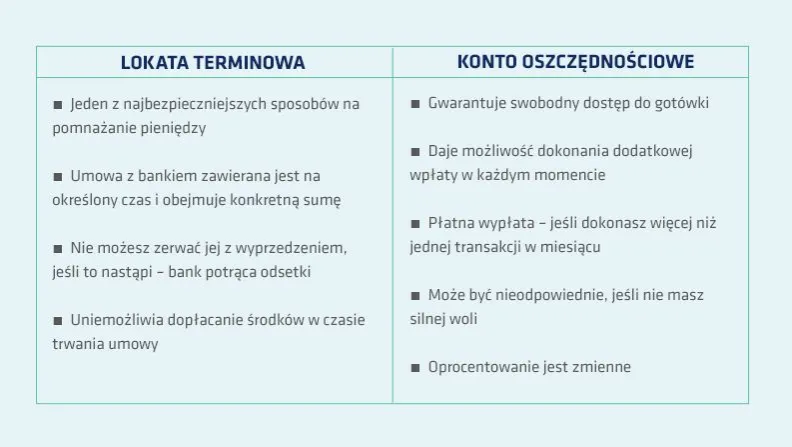

- Lokata terminowa oferuje stałe oprocentowanie, ale wymaga zamrożenia kapitału; zerwanie przed terminem wiąże się z utratą odsetek.

- Konto oszczędnościowe zapewnia elastyczność i swobodny dostęp do środków, jednak jego oprocentowanie jest zmienne i często niższe.

- Oba produkty są objęte ochroną Bankowego Funduszu Gwarancyjnego (BFG) do kwoty 100 000 euro.

- Od zysków z obu form oszczędzania pobierany jest 19% podatek od zysków kapitałowych (podatek Belki).

- W 2026 roku oprocentowanie lokat wynosi 4,5-6%, a kont oszczędnościowych 4-5,5%, często w ramach promocji na "nowe środki".

Dylemat wyboru między lokatą a kontem oszczędnościowym jest szczególnie istotny w 2026 roku ze względu na ustabilizowaną, choć umiarkowaną sytuację na rynku stóp procentowych. Widzimy, że banki oferują lokaty terminowe z oprocentowaniem w przedziale 4,5% - 6%, natomiast konta oszczędnościowe plasują się nieco niżej, oferując 4% - 5,5%. Co więcej, dominującym trendem pozostają promocje na "nowe środki", co zmusza do aktywnego poszukiwania najlepszych ofert i często do przenoszenia kapitału między instytucjami. To wszystko sprawia, że świadoma decyzja jest kluczowa dla maksymalizacji zysków.

Fundamentem lokaty terminowej jest stałe oprocentowanie, które bank gwarantuje przez cały okres trwania umowy. W zamian za to, musisz jednak "zamrozić" swoje środki na określony czas. Wcześniejsze zerwanie takiej umowy niemal zawsze wiąże się z utratą naliczonych odsetek, co jest jej największą wadą.

Konto oszczędnościowe z kolei to znacznie bardziej elastyczne rozwiązanie. Daje Ci swobodę wpłacania i wypłacania środków w dowolnym momencie, bez ryzyka utraty już naliczonych odsetek. Oprocentowanie na koncie oszczędnościowym jest jednak zazwyczaj zmienne i może być niższe niż na lokatach, a także często podlega warunkom promocyjnym.

Kluczowe różnice, które musisz poznać przed podjęciem decyzji

Elastyczność i dostęp do środków

Kiedy rozważamy elastyczność i dostęp do naszych pieniędzy, różnice między lokatą a kontem oszczędnościowym stają się bardzo wyraźne. Lokata terminowa, jak sama nazwa wskazuje, wiąże się z zamrożeniem kapitału na z góry ustalony okres czy to 3 miesiące, pół roku, czy rok. Jeśli zdecydujesz się na wcześniejsze zerwanie takiej umowy, musisz liczyć się z utratą całości lub znacznej części naliczonych odsetek. To sprawia, że lokata jest mniej odpowiednia dla osób, które potrzebują częstego dostępu do swoich oszczędności. Z drugiej strony, konto oszczędnościowe oferuje znacznie większą swobodę. Możesz wpłacać i wypłacać środki w dowolnym momencie, a naliczone odsetki są zazwyczaj zachowywane. Pamiętaj jednak, że banki często wprowadzają ograniczenia w liczbie darmowych transakcji miesięcznie, na przykład jedna darmowa wypłata, a każda kolejna jest już płatna.

Oprocentowanie i jego zmienność

Kwestia oprocentowania to kolejny kluczowy element. W styczniu 2026 roku obserwuję, że lokaty terminowe oferują zazwyczaj wyższe, gwarantowane oprocentowanie, które wynosi od 4,5% do 6% w skali roku. Ta stała stawka daje poczucie bezpieczeństwa i przewidywalności zysków. Konta oszczędnościowe, choć również atrakcyjne, charakteryzują się zmiennymi stawkami, oscylującymi w granicach 4% - 5,5%. Często są to oferty promocyjne, ograniczone czasowo (np. na 3 lub 6 miesięcy) lub kwotowo (np. do 100 000 zł). Warto również wspomnieć o lokatach progresywnych lub dynamicznych, gdzie oprocentowanie rośnie wraz z upływem czasu trwania depozytu, co jest próbą połączenia stabilności lokaty z pewną elastycznością.

Bezpieczeństwo Twoich oszczędności ochrona BFG

Wielu moich klientów pyta, który z tych produktów jest bezpieczniejszy. Odpowiedź jest prosta: zarówno lokaty terminowe, jak i konta oszczędnościowe są chronione przez Bankowy Fundusz Gwarancyjny (BFG). Oznacza to, że w przypadku upadłości banku, Twoje środki są bezpieczne do kwoty równowartości 100 000 euro na jednego klienta w jednym banku. To sprawia, że oba produkty są równie bezpieczne pod kątem ryzyka utraty kapitału. Ryzyko, o którym warto pamiętać, dotyczy głównie utraty odsetek w przypadku wcześniejszego zerwania lokaty, a nie samego kapitału.

Podatek Belki niezmienna rzeczywistość

Niezależnie od tego, czy zdecydujesz się na lokatę, czy konto oszczędnościowe, musisz pamiętać o podatku od zysków kapitałowych, powszechnie zwanym "podatkiem Belki". Jego stawka w Polsce pozostaje niezmienna i wynosi 19%. Co istotne, podatek ten jest pobierany automatycznie przez bank od wypracowanych odsetek. Niestety, pomimo wielu dyskusji i propozycji, kwestia ewentualnej kwoty wolnej od podatku Belki lub jej podniesienia nie przełożyła się na żadne zmiany legislacyjne, więc musimy się z nim liczyć.Konto oszczędnościowe: Kiedy to rozwiązanie sprawdzi się najlepiej?

Zalety konta oszczędnościowego

- Elastyczność i swobodny dostęp: Możesz wpłacać i wypłacać środki w dowolnym momencie bez utraty naliczonych odsetek.

- Możliwość regularnego dopłacania: Idealne do budowania kapitału poprzez systematyczne wpłaty, np. co miesiąc.

- Niskie progi wejścia: Często możesz zacząć oszczędzać już od niewielkich kwot.

- Brak "zamrożenia" kapitału: Twoje pieniądze są zawsze pod ręką, co jest kluczowe w nagłych sytuacjach.

Wady i pułapki konta oszczędnościowego

- Zmienne oprocentowanie: Stawka może się zmieniać w zależności od decyzji banku i sytuacji rynkowej.

- Często niższe oprocentowanie: Poza promocjami, oprocentowanie bywa niższe niż na najlepszych lokatach terminowych.

- Ograniczenia w darmowych wypłatach: Banki często pozwalają na tylko jedną darmową wypłatę miesięcznie, kolejne są płatne.

- Warunki promocji: Wysokie oprocentowanie często jest czasowe, kwotowe lub wymaga spełnienia dodatkowych warunków (np. aktywne korzystanie z konta osobistego).

Idealne scenariusze dla konta oszczędnościowego

Konto oszczędnościowe to doskonały wybór, gdy budujesz swoją poduszkę finansową, czyli środki na nieprzewidziane wydatki. Jego elastyczność pozwala na szybki dostęp do pieniędzy w razie nagłej potrzeby, bez utraty zysków. Jest to również idealne rozwiązanie do regularnego oszczędzania na krótkoterminowe cele, takie jak wakacje, nowy sprzęt AGD czy remont, gdzie potrzebujesz swobody wpłat i wypłat. Wiele banków oferuje także funkcje automatycznego oszczędzania, które ułatwiają systematyczne odkładanie nawet niewielkich kwot, np. zaokrąglając końcówki transakcji kartą.

Lokata terminowa: Dla kogo to rozwiązanie jest najlepsze?

Zalety lokaty terminowej

- Stałe, gwarantowane oprocentowanie: Znasz swój zysk z góry, co zapewnia przewidywalność.

- Dyscyplina w oszczędzaniu: Trudniejszy dostęp do środków pomaga uniknąć impulsywnych wydatków.

- Często wyższe oprocentowanie: Szczególnie poza promocjami, lokaty mogą oferować lepsze stawki niż konta oszczędnościowe.

- Prostota: Po założeniu lokaty, nie musisz martwić się o zmienne warunki.

Wady i ograniczenia lokaty terminowej

- Brak elastyczności: Pieniądze są zamrożone na określony czas.

- Utrata odsetek: Wcześniejsze zerwanie lokaty niemal zawsze skutkuje utratą całości lub części wypracowanych odsetek.

- Zamrożenie kapitału: Brak dostępu do środków w nagłych sytuacjach bez konsekwencji.

- Często wyższe minimalne kwoty: Niektóre lokaty wymagają wpłaty większej sumy początkowej.

Idealne scenariusze dla lokaty terminowej

Lokata terminowa jest idealnym wyborem dla osób, które oszczędzają na konkretny, odległy cel i są w stanie zamrozić kapitał na dłuższy czas. Myślę tu o wkładzie własnym na mieszkanie, zakupie samochodu za kilka lat, czy większej inwestycji. Jeśli cenisz sobie przewidywalność zysków i potrzebujesz dyscypliny w oszczędzaniu, lokata doskonale spełni swoją rolę. Gwarantowane oprocentowanie daje pewność, że Twoje oszczędności będą rosły w ustalonym tempie, a trudniejszy dostęp do środków pomoże Ci wytrwać w postanowieniu i nie wydać pieniędzy przedwcześnie.

Sytuacja rynkowa w 2026: Jak aktualne trendy wpływają na Twój wybór?

Promocje na "nowe środki" jak je wykorzystać?

W 2026 roku promocje na "nowe środki" to nadal najpopularniejszy sposób, w jaki banki starają się przyciągnąć klientów. Polegają one na oferowaniu podwyższonego oprocentowania dla pieniędzy, które są przenoszone z innych instytucji finansowych. Ja sam często doradzam moim klientom, aby sprytnie wykorzystywali te oferty. Można to robić, monitorując rynek i przenosząc środki między bankami po zakończeniu okresu promocyjnego. To pozwala maksymalizować zyski, ale wymaga pewnej aktywności i śledzenia warunków zwłaszcza okresów obowiązywania promocji i maksymalnych kwot, do których obowiązuje podwyższone oprocentowanie.

Inflacja a realny zysk z oszczędności

Niezwykle ważne jest, aby pamiętać o wpływie inflacji na realną wartość Twoich oszczędności. Oprocentowanie, które widzisz na lokacie czy koncie oszczędnościowym, to oprocentowanie nominalne. Jeśli inflacja jest wyższa niż oprocentowanie, które otrzymujesz (po odliczeniu podatku Belki), to realna siła nabywcza Twoich pieniędzy maleje. Oznacza to, że choć na koncie masz więcej pieniędzy, to możesz za nie kupić mniej niż wcześniej. Dlatego zawsze zachęcam do analizowania "realnego zysku", czyli oprocentowania pomniejszonego o inflację i podatek.

Czytaj regulaminy unikaj ukrytych kosztów

Jako ekspert z wieloletnim doświadczeniem, nieustannie uczulam na konieczność dokładnego czytania regulaminów i tabel opłat. Banki, choć podlegają ścisłym regulacjom, potrafią sprytnie formułować swoje oferty. Typowe "ukryte" warunki to na przykład: limity kwotowe i czasowe promocji (np. tylko do 50 000 zł i tylko przez 3 miesiące), wymagania dotyczące aktywnego korzystania z innych produktów banku (np. comiesięczne wpływy na konto osobiste lub określona liczba transakcji kartą), czy opłaty za dodatkowe wypłaty z kont oszczędnościowych. Zawsze szukaj "gwiazdek" i drobnego druku tam często kryją się kluczowe informacje.

Werdykt: Jak podjąć decyzję dopasowaną do Twoich celów?

Fundusz awaryjny: Lokata czy konto oszczędnościowe?

Jeśli Twoim celem jest budowanie funduszu awaryjnego, czyli poduszki finansowej na nieprzewidziane wydatki, konto oszczędnościowe będzie zdecydowanie lepszym wyborem. Jego elastyczność i swobodny dostęp do środków są tutaj kluczowe. W sytuacji nagłej potrzeby, takiej jak awaria samochodu czy nagła choroba, musisz mieć możliwość szybkiego i bezkarnego wypłacenia pieniędzy. Lokata, z jej zamrożeniem kapitału i ryzykiem utraty odsetek przy wcześniejszym zerwaniu, po prostu nie spełnia tych wymagań.

Oszczędzanie na duży cel: Co wybrać?

W przypadku oszczędzania na duży, odległy cel, taki jak wkład własny na mieszkanie czy zakup działki za kilka lat, lokata terminowa może okazać się bardziej efektywna. Stałe, gwarantowane oprocentowanie daje Ci pewność, ile pieniędzy zgromadzisz w konkretnym terminie. Co więcej, zamrożenie kapitału na lokacie działa jak mechanizm dyscyplinujący. Trudniejszy dostęp do środków zmniejsza pokusę ich wcześniejszego wydania na mniej istotne cele, co pomaga konsekwentnie dążyć do osiągnięcia głównego celu finansowego.

Strategia łączona: Złoty środek dla wymagających

Dla osób z większą nadwyżką finansową, które szukają zarówno płynności, jak i maksymalizacji zysku, strategia łączona jest złotym środkiem. Proponuję, aby część środków, która stanowi Twój fundusz awaryjny (np. 3-6-krotność miesięcznych wydatków), trzymać na elastycznym koncie oszczędnościowym. Pozostałą, większą część kapitału, którą możesz zamrozić na dłużej, warto ulokować na lokatach terminowych, zwłaszcza tych z atrakcyjnym, gwarantowanym oprocentowaniem. Możesz również zastosować strategię "drabinki lokat", dzieląc kapitał na kilka mniejszych lokat o różnych terminach zapadalności, co zwiększa elastyczność.Przeczytaj również: Jak zmienić limity w mBanku? Twój przewodnik do bezpiecznych transakcji

Podsumowanie porównania lokaty i konta oszczędnościowego (tabela)

| Cecha | Lokata Terminowa | Konto Oszczędnościowe |

|---|---|---|

| Oprocentowanie | Stałe, gwarantowane (4,5% - 6% w 2026) | Zmienne, często promocyjne (4% - 5,5% w 2026) |

| Elastyczność | Niska (środki zamrożone) | Wysoka (swobodne wpłaty i wypłaty) |

| Dostęp do środków | Brak swobodnego dostępu (utrata odsetek przy zerwaniu) | Swobodny (często z limitami darmowych wypłat) |

| Ryzyko utraty odsetek | Tak, przy zerwaniu przed terminem | Nie (odsetki naliczane do dnia wypłaty) |

| Cel oszczędzania | Długoterminowe cele, dyscyplina, większy kapitał | Fundusz awaryjny, krótkoterminowe cele, regularne oszczędzanie |

| Podatek Belki | 19% od zysków (pobierany automatycznie) | 19% od zysków (pobierany automatycznie) |

| Ochrona BFG | Do 100 000 euro | Do 100 000 euro |