Ten artykuł to kompleksowy przewodnik po terminach wystawiania faktur VAT w Polsce. Dowiesz się z niego, jakie są podstawowe zasady, poznasz kluczowe wyjątki i zrozumiesz konsekwencje niedotrzymania terminów, co pomoże Ci uniknąć błędów i utrzymać zgodność z przepisami.

Terminy wystawiania faktur VAT kluczowe zasady i wyjątki, które musisz znać

- Zasadniczo fakturę należy wystawić do 15. dnia miesiąca następującego po miesiącu dostawy towaru lub wykonania usługi.

- Faktury nie można wystawić wcześniej niż 60 dni przed transakcją lub otrzymaniem płatności.

- Istnieją liczne wyjątki, np. 30 dni na usługi budowlane, 60 dni na książki, a dla usług ciągłych termin wyznacza data płatności.

- Fakturę do paragonu dla osoby fizycznej wystawia się w ciągu 15 dni od żądania, o ile zgłoszono je do 3 miesięcy od końca miesiąca transakcji.

- Dla firm faktura do paragonu jest możliwa tylko z NIP nabywcy na paragonie; paragon z NIP do 450 zł to faktura uproszczona.

- Nieterminowe wystawienie faktury może skutkować grzywną dla sprzedawcy i opóźnieniem w odliczeniu VAT dla nabywcy.

- Od 2026 roku obowiązkowy KSeF wprowadzi ustrukturyzowane e-faktury, choć same terminy wystawiania pozostaną niezmienione.

Podstawowy termin wystawiania faktur: zasady i kluczowe daty

Zgodnie z art. 106i ust. 1 ustawy o VAT, ogólna zasada jest jasna: fakturę należy wystawić nie później niż 15. dnia miesiąca następującego po miesiącu, w którym dokonano dostawy towaru lub wykonano usługę. To fundamentalna reguła, którą każdy przedsiębiorca powinien mieć w małym palcu, aby uniknąć nieporozumień i konsekwencji.Jak prawidłowo liczyć ten 15-dniowy termin? To proste. Jeśli na przykład dostawa towaru lub wykonanie usługi miało miejsce 10 marca, to fakturę musisz wystawić najpóźniej do 15 kwietnia. Jeśli transakcja miała miejsce 28 marca, termin również upływa 15 kwietnia. Zawsze liczymy 15 dni od końca miesiąca, w którym nastąpiło zdarzenie gospodarcze, a nie od konkretnej daty w tym miesiącu. To ważne, aby nie pomylić się w kalendarzu.

Warto pamiętać również o zasadzie dotyczącej maksymalnego terminu wystawienia faktury "na zapas". Faktury nie można wystawić wcześniej niż 60 dni przed dokonaniem dostawy towaru, wykonaniem usługi lub otrzymaniem zapłaty. Jest to zabezpieczenie przed zbyt wczesnym dokumentowaniem transakcji, które mogłyby ulec zmianie lub w ogóle nie dojść do skutku. Planując fakturowanie, zawsze kontroluję, czy nie wyprzedzam zdarzeń o zbyt długi okres.

A co z fakturami zaliczkowymi? One również podlegają ogólnej zasadzie. Fakturę dokumentującą otrzymanie zaliczki należy wystawić do 15. dnia miesiąca następującego po miesiącu, w którym zaliczka została otrzymana. Podobnie jak w przypadku faktur końcowych, faktury zaliczkowej nie można wystawić wcześniej niż 60 dni przed otrzymaniem tejże zaliczki.Wyjątki od reguły: kiedy termin 15 dni nie obowiązuje?

Choć zasada 15 dni jest podstawą, polskie prawo przewiduje szereg wyjątków, które musisz znać. Poniżej przedstawiam najważniejsze z nich w formie tabeli, aby ułatwić ich zapamiętanie i szybkie odnalezienie.

| Rodzaj usługi/towaru | Termin wystawienia faktury |

|---|---|

| Usługi budowlane i budowlano-montażowe | 30 dni od dnia wykonania usługi |

| Dostawa książek drukowanych (z wyłączeniem map i ulotek) | 60 dni od dnia wydania towarów |

| Drukowanie książek, gazet, czasopism | 90 dni od dnia wykonania czynności |

| Dostawy o charakterze ciągłym (media, najem, dzierżawa, leasing, stała obsługa prawna i biurowa, usługi telekomunikacyjne) | Z upływem terminu płatności |

| Opakowania zwrotne | 7 dni od określonego w umowie dnia zwrotu opakowania lub 60 dni od dnia wydania opakowania, jeśli terminu zwrotu nie określono |

Szczególną uwagę należy zwrócić na usługi o charakterze ciągłym. W ich przypadku termin wystawienia faktury często związany jest z upływem terminu płatności. Usługę uznaje się za wykonaną z upływem każdego okresu rozliczeniowego, do którego odnoszą się płatności. Oznacza to, że fakturę wystawia się do 15. dnia miesiąca następującego po zakończeniu danego okresu rozliczeniowego. To logiczne rozwiązanie, które odzwierciedla specyfikę rozliczeń za media, czynsz czy abonamenty.

Faktura dla osoby prywatnej: jak reagować na żądanie klienta?

Wystawianie faktur dla osób fizycznych nieprowadzących działalności gospodarczej rządzi się nieco innymi prawami. Kluczowy jest tutaj termin 3 miesięcy na zgłoszenie żądania faktury, licząc od końca miesiąca, w którym dokonano dostawy towaru lub wykonania usługi. Jeśli klient zgłosi się po tym czasie, nie masz już obowiązku wystawienia faktury.

Jeśli żądanie wystawienia faktury zostanie zgłoszone do końca miesiąca, w którym miała miejsce transakcja (np. zakup w marcu, żądanie w marcu), fakturę należy wystawić do 15. dnia miesiąca następującego po miesiącu, w którym dokonano dostawy towaru lub wykonano usługę. Czyli w naszym przykładzie, do 15 kwietnia.

Sytuacja wygląda inaczej, jeśli żądanie zgłoszono po upływie miesiąca transakcji, ale wciąż w ciągu wspomnianych 3 miesięcy (np. zakup w marcu, żądanie w kwietniu). W takim przypadku fakturę wystawia się w terminie 15 dni od dnia zgłoszenia żądania. To elastyczne podejście pozwala na dopasowanie się do potrzeb klienta, jednocześnie wyznaczając jasne ramy czasowe.

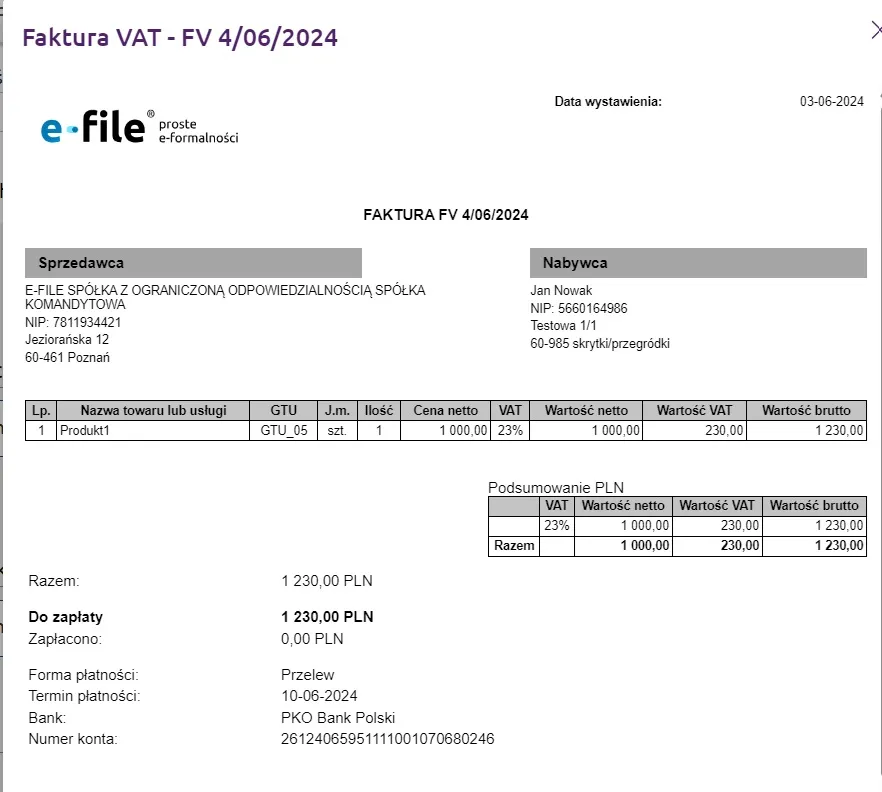

Faktura do paragonu z NIP: zasady dla firm

Kwestia wystawiania faktur do paragonu, gdy nabywcą jest inny podatnik VAT, jest często źródłem pytań. Chcę jasno podkreślić, że możliwość wystawienia faktury do paragonu istnieje tylko wtedy, gdy na paragonie fiskalnym znajduje się numer identyfikacji podatkowej (NIP) nabywcy. Bez NIP-u na paragonie, sprzedawca nie ma prawa wystawić faktury VAT dla firmy, a taki paragon powinien być traktowany jako sprzedaż dla osoby prywatnej.

Warto również pamiętać o koncepcji faktury uproszczonej. Jeśli paragon z NIP nabywcy nie przekracza kwoty 450 zł (lub 100 euro), jest on traktowany jako faktura uproszczona. Oznacza to, że zawiera wszystkie niezbędne dane do odliczenia VAT i nie ma potrzeby wystawiania do niego dodatkowej, pełnej faktury. To spore ułatwienie, które pozwala zaoszczędzić czas i papier.

Spóźniona faktura: konsekwencje dla sprzedawcy i nabywcy

Nieterminowe wystawienie faktury to sytuacja, której każdy przedsiębiorca powinien unikać. Jakie są konsekwencje dla sprzedawcy? Wystawienie faktury po terminie co do zasady nie wpływa na termin powstania obowiązku podatkowego w VAT, ponieważ ten i tak powstaje z upływem terminu na wystawienie faktury. Jeśli podatek zostanie prawidłowo rozliczony, często nie ma bezpośrednich negatywnych konsekwencji podatkowych. Jednakże, w przypadku uporczywego niewystawiania faktur lub wystawiania ich w sposób wadliwy, sprzedawca może narazić się na sankcje z Kodeksu karnego skarbowego, w tym na karę grzywny. Lepiej więc trzymać się terminów.A co z nabywcą, który otrzyma spóźnioną fakturę? Dla niego, co do zasady, nie wiąże się to z negatywnymi konsekwencjami. Prawo do odliczenia podatku VAT przysługuje mu w miesiącu otrzymania faktury lub w jednym z trzech kolejnych okresów rozliczeniowych (dwa w przypadku małych podatników). Otrzymanie faktury po terminie może jedynie opóźnić moment odliczenia podatku VAT, ale nie pozbawia go tego prawa. Ważne jest, aby nabywca miał fakturę, która dokumentuje transakcję.

Przeczytaj również: PGE: Numer klienta na fakturze znajdź go w 30 sekund!

KSeF i terminy fakturowania: co przyniesie przyszłość?

Zbliżamy się do znaczących zmian w sposobie fakturowania w Polsce, a mianowicie do obowiązkowego Krajowego Systemu e-Faktur (KSeF). KSeF to centralny system teleinformatyczny, który umożliwi wystawianie, odbieranie i przechowywanie faktur ustrukturyzowanych, czyli e-faktur. Obowiązkowe fakturowanie w KSeF będzie wprowadzane etapami: od 1 lutego 2026 r. dla firm z obrotem powyżej 200 mln zł w 2024 r., a następnie od 1 kwietnia 2026 r. dla pozostałych przedsiębiorców. To rewolucja w obiegu dokumentów, do której warto się przygotować.

Wprowadzenie e-faktur w KSeF nie wpłynie jednak na same terminy wystawiania faktur. Podstawowe zasady i wyjątki, które omówiłem w tym artykule, pozostaną bez zmian. Zmieni się jedynie sposób ich wystawiania i przesyłania zamiast tradycyjnych form, będziemy mieli do czynienia z ustrukturyzowanymi plikami przesyłanymi za pośrednictwem systemu KSeF. To oznacza, że choć technologia się zmienia, to ramy czasowe, w których musimy działać, pozostają stałe, co daje pewną stabilność w planowaniu procesów fakturowania.