Prawidłowe określenie daty sprzedaży na fakturze za usługę najmu to jeden z tych detali, które w praktyce biznesowej mają fundamentalne znaczenie. Jako przedsiębiorca czy księgowy doskonale wiem, że błędy w tym obszarze mogą prowadzić do poważnych konsekwencji w rozliczeniach podatku VAT oraz podatku dochodowego. Ten artykuł ma za zadanie dostarczyć precyzyjnych zasad i praktycznych wskazówek, które pomogą uniknąć pomyłek i zapewnić zgodność z obowiązującymi przepisami.

Data sprzedaży usługi najmu zawsze ostatni dzień okresu rozliczeniowego

- Dla usług ciągłych (jak najem), datą sprzedaży jest ostatni dzień każdego okresu rozliczeniowego (np. 31 marca dla najmu za marzec).

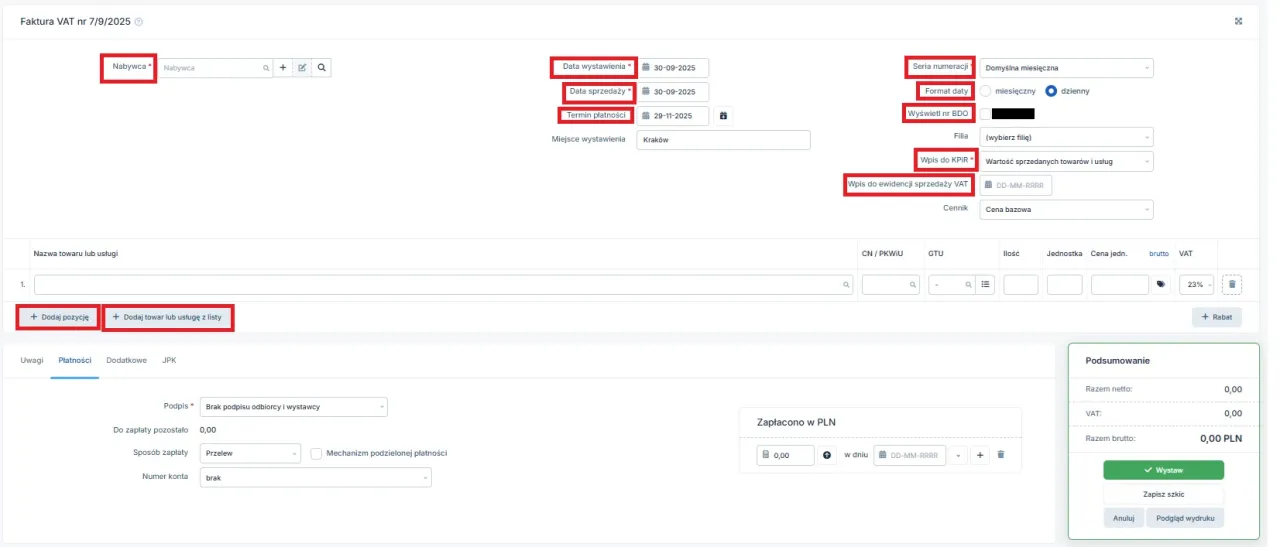

- Na fakturze należy podać pełną datę dzienną (dzień, miesiąc, rok), nie tylko miesiąc i rok.

- Obowiązek podatkowy w VAT dla najmu powstaje z chwilą wystawienia faktury, a w razie jej braku lub opóźnienia z upływem terminu płatności.

- Przychód w podatku dochodowym (PIT/CIT) z najmu rozpoznaje się w ostatnim dniu okresu rozliczeniowego, niezależnie od daty wystawienia faktury czy otrzymania zapłaty.

- Data sprzedaży i data wystawienia faktury to dwie odrębne daty, które mają różne konsekwencje podatkowe.

W mojej praktyce często spotykam się z błędami w określaniu daty sprzedaży na fakturach za najem. Najczęstsze z nich to wpisywanie daty wystawienia faktury, daty zapłaty czynszu, a nawet tylko miesiąca i roku, bez konkretnego dnia. Takie pomyłki są niestety kosztowne. Mogą skutkować nieprawidłowym rozliczeniem VAT w danym okresie, co wymusza późniejsze korekty deklaracji i zapłatę odsetek. W przypadku podatku dochodowego błędne rozpoznanie daty przychodu może z kolei prowadzić do zaniżenia lub zawyżenia dochodu w danym okresie, co również wymaga korekt i może wiązać się z sankcjami.

Data sprzedaży a data wystawienia faktury: poznaj fundamentalne różnice

Zacznijmy od podstaw. Czym jest "data dokonania usługi" w kontekście najmu? Zgodnie z przepisami, dla usług ciągłych, takich jak najem, które są rozliczane w określonych okresach (np. miesięcznych), za datę wykonania usługi (czyli datę sprzedaży) przyjmuje się ostatni dzień każdego okresu rozliczeniowego. Oznacza to, że jeśli fakturujemy najem za marzec, datą sprzedaży będzie 31 marca. To bardzo ważne rozróżnienie, ponieważ data sprzedaży nie jest ani datą zapłaty, ani datą wystawienia faktury są to całkowicie odrębne pojęcia.

Jeśli chodzi o termin wystawienia faktury za najem, przepisy są dość elastyczne, ale z jasno określonymi granicami. Fakturę za najem należy wystawić najpóźniej w dniu upływu terminu płatności. Co istotne, można ją wystawić znacznie wcześniej nawet o więcej niż 60 dni przed datą sprzedaży pod warunkiem, że faktura zawiera informację, jakiego okresu rozliczeniowego dotyczy. Ta elastyczność pozwala na planowanie pracy, ale wymaga świadomości, że data wystawienia faktury i data sprzedaży to dwie różne daty z różnymi konsekwencjami podatkowymi.Jak prawidłowo ustalić datę sprzedaży dla usługi najmu?

Powtórzmy zasadę, która jest kluczowa dla prawidłowego fakturowania najmu: dla usług ciągłych, takich jak najem, datą sprzedaży jest ostatni dzień każdego okresu rozliczeniowego. Niezależnie od tego, czy czynsz płacony jest z góry, czy z dołu, czy faktura wystawiana jest na początku, czy pod koniec miesiąca data sprzedaży zawsze odnosi się do ostatniego dnia okresu, którego dotyczy usługa. Przykładowo, jeśli umowa najmu przewiduje rozliczenie miesięczne, a faktura dotyczy najmu za marzec, datą sprzedaży będzie zawsze 31 marca. Jeśli najem jest za kwiecień, datą sprzedaży będzie 30 kwietnia. To prosta, ale niezwykle ważna zasada.

Aby to zobrazować, posłużmy się praktycznymi przykładami:

-

Najem rozliczany miesięcznie:

- Faktura za najem za styczeń 2026 r. Data sprzedaży: 31.01.2026 r.

- Faktura za najem za luty 2026 r. Data sprzedaży: 28.02.2026 r. (lub 29.02.2026 r. w roku przestępnym)

- Faktura za najem za marzec 2026 r. Data sprzedaży: 31.03.2026 r.

-

Najem rozliczany kwartalnie:

- Faktura za najem za I kwartał 2026 r. (styczeń-marzec) Data sprzedaży: 31.03.2026 r.

- Faktura za najem za II kwartał 2026 r. (kwiecień-czerwiec) Data sprzedaży: 30.06.2026 r.

Częstym błędem, który widzę w dokumentacji, jest wpisywanie w polu "data sprzedaży" wyłącznie miesiąca i roku, na przykład "marzec 2026". To jest nieprawidłowe. Przepisy wymagają podania pełnej daty dziennej (dzień, miesiąc, rok), aby precyzyjnie określić moment wykonania usługi. Brak konkretnego dnia może prowadzić do niejasności i problemów interpretacyjnych, zwłaszcza w przypadku kontroli podatkowej. Zawsze upewnij się, że na fakturze widnieje pełna data, np. 31.03.2026.

Moment powstania obowiązku podatkowego w VAT: zasady dla najmu

Dla usług najmu obowiązują szczególne zasady dotyczące momentu powstania obowiązku podatkowego w VAT. Jeśli faktura za najem jest wystawiona terminowo, czyli najpóźniej w dniu upływu terminu płatności, to obowiązek podatkowy w VAT powstaje z chwilą wystawienia tej faktury. To oznacza, że nawet jeśli usługa dotyczy przyszłego okresu, ale faktura została wystawiona, to VAT należy rozliczyć już w miesiącu wystawienia faktury.

Co jednak w sytuacji, gdy faktura za najem nie zostanie wystawiona w terminie lub nie zostanie wystawiona w ogóle? W takim przypadku obowiązek podatkowy w VAT powstaje z chwilą upływu terminu płatności. Jest to zabezpieczenie dla fiskusa, aby podatnik nie mógł dowolnie opóźniać rozliczenia VAT poprzez niewystawianie lub opóźnianie faktur. Należy o tym pamiętać, ponieważ nawet jeśli zapomnimy o wystawieniu faktury, obowiązek podatkowy i tak powstanie w określonym terminie.

Warto również wiedzieć, że wcześniejsze wystawienie faktury za najem (przed terminem płatności) może świadomie przyspieszyć moment powstania obowiązku podatkowego w VAT. Jeśli na przykład termin płatności za najem za marzec przypada na 10 marca, a my wystawimy fakturę już 1 marca (z datą sprzedaży 31 marca), to obowiązek podatkowy w VAT powstanie 1 marca. Jest to możliwe, pod warunkiem, że faktura zawiera informację o okresie rozliczeniowym, którego dotyczy. Ta strategia może być przydatna w zarządzaniu płynnością finansową i rozliczeniami VAT.Podatek dochodowy (PIT/CIT) z najmu: kiedy powstaje przychód?

Moment rozpoznania przychodu z najmu dla celów podatku dochodowego (PIT/CIT) różni się fundamentalnie od momentu powstania obowiązku podatkowego w VAT. To kluczowa różnica, o której często się zapomina. O ile w VAT liczy się data wystawienia faktury lub upływ terminu płatności, o tyle w podatku dochodowym liczy się faktyczne wykonanie usługi w danym okresie.

Dla celów podatku dochodowego (PIT/CIT) przychód z najmu rozpoznaje się w ostatnim dniu okresu rozliczeniowego określonego w umowie lub na fakturze, nie rzadziej niż raz w roku. Oznacza to, że data wystawienia faktury czy otrzymania zapłaty nie ma tu pierwszorzędnego znaczenia dla momentu rozpoznania przychodu. Przykładowo, jeśli najem za marzec jest rozliczany w marcu, przychód powstaje 31 marca, niezależnie od tego, czy faktura została wystawiona 10 marca, a płatność otrzymana 5 kwietnia. To podejście ma na celu odzwierciedlenie faktycznego okresu, w którym usługa była świadczona.

Najczęstsze dylematy i scenariusze specjalne przy fakturowaniu najmu

Refakturowanie mediów (prąd, woda, gaz) w kontekście usługi najmu to często poruszany temat. Kluczowe są tu zapisy w umowie najmu. Media mogą być traktowane jako element kompleksowej usługi najmu (wtedy dzielą jej los podatkowy, a ich data sprzedaży jest taka sama jak data sprzedaży najmu) lub jako odrębna usługa. Jeśli są refakturowane osobno, obowiązek podatkowy dla nich powstaje na tych samych zasadach co dla najmu z chwilą wystawienia faktury lub upływu terminu płatności. Zawsze zalecam precyzyjne określenie w umowie, czy media są częścią czynszu, czy są refakturowane jako osobne świadczenie.

Czy zasady ustalania daty sprzedaży są takie same dla najmu krótkoterminowego i jednorazowego? Dla usług ciągłych, nawet krótkoterminowych, jeśli są rozliczane okresowo (np. najem na tydzień, ale z fakturą obejmującą ten tydzień), obowiązuje zasada ostatniego dnia okresu rozliczeniowego. Natomiast dla usług jednorazowych, nieciągłych (np. jednorazowe udostępnienie sali na konferencję bez określonych okresów rozliczeniowych), zastosowanie mają ogólne zasady dotyczące daty wykonania usługi, czyli dnia faktycznego zakończenia świadczenia. To rozróżnienie jest istotne, aby nie mylić najmu ciągłego, nawet krótkiego, z usługą jednorazową.

Otrzymanie czynszu z góry za kilka miesięcy to kolejna sytuacja, która budzi pytania. W takim przypadku data sprzedaży pozostaje niezmienna jest to ostatni dzień każdego okresu rozliczeniowego, którego dotyczy otrzymana płatność. Co więcej, otrzymanie zaliczki na poczet usługi najmu co do zasady nie rodzi obowiązku podatkowego w VAT. Obowiązek ten powstanie dopiero z chwilą wystawienia faktury lub upływu terminu płatności dla każdego kolejnego okresu rozliczeniowego. To ważna informacja dla zarządzania płynnością i rozliczeniami, ponieważ nie musimy rozliczać VAT od razu od całej kwoty otrzymanej z góry.